投資に興味はあるけど、知識不足で一歩が踏み出せない。そんな投資ビギナーにこそおススメなのが「投資信託」。普通預金との違いやメリット・デメリット、よくある誤解や疑問を紹介します。

投資信託とは?どんなしくみ?

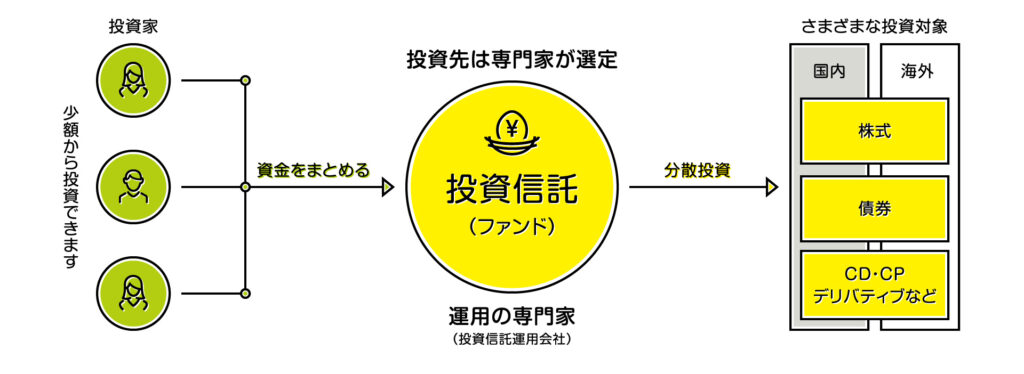

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。投資信託の運用成績は市場環境などによって変動します。

投資信託の購入後に、投資信託の運用がうまくいって利益が得られることもあれば、運用がうまくいかず投資した額を下回って、損をすることもあります。

このように、投資信託の運用によって生じた損益は、それぞれの投資額に応じてすべて投資家に帰属します。つまり、投資信託は元本が保証されている金融商品ではありません。

この点は銀行の預金などとは違うところですので注意が必要です。

投資信託協会

「信託」とは、自分の大事な資産を、信用する他人に預けて、運用・管理してもらうということ。つまり、投資信託を買うということは、あなたのお金を預けてプロの投資家に運用してもらうこと、というイメージです。

投資信託の運用先はさまざまです。広く世界の株式や債券に投資する商品もあれば、国内企業の株式だけに絞り込んだ商品もあります。どのように運用するかは、投資信託ごとにその方針やテーマが決まっており、現在、一般的に購入できる投資信託は6000本以上もあります。

投資信託のメリットは「少額」「簡単」「安心」「効率的」

さて、最初に投資信託は「投資初心者に向いている」と言いましたが、その理由は何でしょうか。メリットを挙げながら考えてみましょう。

メリット1 100円からでも始められる

投資というと「まとまった資金が必要」と考えがちですが、投資信託は自分の予算に応じて、それこそお小遣いや、その月に少し余ったお金などで、少額から購入ができるのです。

投資信託の取引単位は口(くち)で、1口あたりの価格が決まっています。1万口当たりの価格のことを「基準価額」といいますが、投資商品ですから、当然日々変化します。その多くが数千円〜2万円近辺で推移していますが、目安としては1万円前後と考えればいいでしょう。つまり、それだけ予算があれば購入できるということです(※別途手数料などがかかります)。

また、一括で購入するのではなく、少額ずつ積立てることもできます。これは定額で毎月買っていく「投信積立」などと呼ばれるもので、月100円から積立てられる金融機関もあります。

メリット2 プロが代わりに運用してくれる

株式や債券などを個人で購入する際、何を選ぶか、いつ買えばいいのか、どのくらい購入するかなど、ある程度の知識、経験は必要でしょう。それを「投資のハードル」と感じる人も少なくないはずです。

しかし、投資信託は先に説明したように、皆さんからの資金を集めて、ファンドマネージャーという投資のプロが運用します。また、投資信託はいくつもの投資商品で構成されていますが、市場の情勢などに応じてその比率や商品そのものを入れ替えたりもしているのです。

メリット3 分散投資の効果を享受できる

投資にはリスク、つまり損失が出てしまう可能性があります。しかし、自分の資産をいくつかの商品に分散させることで、そのリスクを軽減する効果があります。それが「分散投資」ですが、あれもこれも購入すると、その分、資金も必要になってしまいます。

一方、投資信託はそれ自体で複数の商品に分散投資して運用する「資産分散」をしているので、投資信託そのものに分散投資と同じ効果が期待できます。

さらに、積立で投資信託を買っていくと、自動的に購入時期が「分散」されます。これを「時間分散」といい、分散投資の有効な方法のひとつです。定額ですから、基準価額が下がったときは多く、上がったときは少なく購入することになります。そうすると、結果的に平均購入単価を平準化することができるのです。

メリット4 購入しづらい海外株式にも投資可能

例えば経済成長が期待されているインドの株式を買おうとしても、現在、日本の証券会社では個別株は取扱っていません(※)。こういった直接購入できない、あるいは情報が少なく購入しづらい海外の株式や債券でも、そのような銘柄を投資対象とした投資信託を購入することで、実質投資することが可能となります。プロの目でそれらをしっかりと分析し、銘柄を選別している商品が揃っているのです。

(※)一部銘柄については、米国預託証券(ADR)を利用しての個別株保有は可能

メリット5 普通預金より効率的に運用できる可能性がある

銀行預金が超低金利ということはご存知だと思います。メガバンクの普通預金の金利は年0.001%、定期預金(スーパー定期)は預入期間が10年でも年0.002%(2023年6月現在)。300万円を30年預けて、普通預金で利息は900円…。もはや雀の涙です。

では、投資はどうでしょう。例えば、2008年のリーマンショックから10年間、毎月3万円を普通預金(金利は年0.001%と仮定)に預けていた場合と、同じ額を日経平均株価に投資し続けたと仮定した場合を比較した記事があります。その記事によると、普通預金は10年間でほぼ元本のままの約360万円(手にする利息は100円程度)、一方投資の場合は約622万円に増えているのです。

もちろん、この先も投資の方が効率的だという保証はありません。しかし、長期運用や分散投資といった手法によってリスクを軽減することで、より投資の効果が期待できるようになります。

ここで大事なことは、投資を資産運用に上手く取入れるということ。そのためには、「いくらまでなら投資に回せるか」ということをしっかり把握しておくことが不可欠です。

例えば、住宅購入費用や教育資金は必要な時期、金額がほぼ決まっています。このような資金は投資によって元本を減らしてはいけない資金と考えてください。支出予定の分かっている冠婚葬祭費や交際費なども同様です。

対して、使う予定がまだ決まっていない余裕資金があれば、それを投資に回すことは効率的な資産管理ということになります。

30・40代であれば、老後資金を現金での貯蓄ではなく、長期運用で準備して将来少しずつ取り崩しながら運用も続けるという発想もおススメです。

投資信託のデメリット

ひとつめは、元本保証ではないということ。購入した価格より値下がりする可能性があります。

ふたつめは、投資信託の購入・保有でコストが発生するということです。具体的には以下の3つがあります。

購入時手数料(購入時に発生)=購入時に支払う手数料。「ノーロード」と呼ばれる、購入時手数料が無料の投資信託もあります。

信託報酬(保有時に発生)=保有している期間中毎日発生する、いわば運用管理費用。別途支払う必要はありませんが、信託財産の中から「純資産総額に対して何%」といった形で毎日差引かれます。

信託財産留保額(解約時に発生)=保有している投資信託を換金(売却)する際にかかる費用。こちらも別途支払う必要はなく、解約時に差引かれます(※商品によっては差引かれない場合もあり)。

中でも事前に数値を確認しておきたいのが「信託報酬」。コストは投資信託や取扱う金融機関によって異なりますが、信託報酬は基準価額の年0.1~3.0%程度と幅が広く、高いものを長期保有すれば、コストもそれなりに積重なるからです。

投資信託に投資する際は、このコスト分を考慮しなくてはいけません。その意味で、「コスト意識」は大事なポイントになります。

ちょっと気になる、投資信託の誤解や疑問を解消!!

ここまで投資信託についてあれこれ説明してきましたが、「で、○○はどうなんだろう?」という疑問があったりするはず。あるいは誤解もあるかもしれません。よく聞かれる不安や質問をいくつかピックアップしてみました。

●「実際に買ったり、ずっと持っているのって手間なのでは……」

そもそも投資信託はどうやって購入するのでしょうか。まずは証券会社など、金融機関の口座を開設する必要があります。今はスマホやパソコンで簡単に口座開設の申込みができます。あとは必要な資金を口座に入金すれば準備完了です。

実際に投資信託を購入すれば、その額の大小に関わらずあなたはその日から個人投資家です。とは言え、何も慌ただしく売買する必要はありません。むしろ長期間、じっくり保有するというスタンスでいいでしょう。

●「投資信託が大きく値を下げたらどうすれば……」

自分の購入した投資信託の値が大きく下がれば、その時点では資産は減っていることになります。また、さまざまな要因で景気悪化が長期化すれば、多くの投資信託は、基準価額が購入した価格に戻るまでにそれなりの時間を要するでしょう。

しかし、そういう状況が逆に投資のチャンスとなることもあります。積立投資をしていると毎月定額で買付しますから、基準価額が下がればその分口数を多く買うことができます。しかも長期的な目線でみると平均購入単価を引下げる効果が期待できます。

また、投資は、いかに「安いときに買って高いときに売る」かが大事ですが、確実に実践することは簡単ではありません。特に短期投資で無理に焦って売却し、損をしてしまったというケースも数多くあります。その意味でも、長期投資がリスクを抑えてくれるのです。

●「多くの投資信託の中からどれを選べばいい?」

投資信託の大きなメリットに「プロが運用してくれる」があります。しかし、無数にある投資信託の中から何を選ぶかは自分で決めなくてはいけません。もちろん、興味のある、あるいは今後伸びそうだと思うテーマがあれば、それを投資先としている投資信託を選べばいいと思います。

では、投資ビギナーで何を選んでいいかわからないという人は、どうすべきか。とりあえず以下の2つを候補にしてはどうでしょう。

(1)インデックスファンド

日経平均株価や東証株価指数(TOPIX)など、株価や債券の指数に連動することを目指す投資信託を、インデックスファンドと言います。日経平均などその数値や値動きをテレビやネットで確認することができるので、投資先が身近でわかりやすいというのが利点です。また、一般的に信託報酬などのコストが低めに設定されているのもビギナー向けと言えます。

(2)バランス型ファンド

投資の基本は「分散」ですが、主な投資先としては国内の株式と債券、海外の株式と債券の4つが一般的です。そして、それらにバランス良く分散投資をすることを目的としているのが「バランス型ファンド」と呼ばれるもの。リスク分散と安定したリターン(運用成果)を目指していますから、ビギナーが長期保有する投資商品として向いています。

ただし(1)も(2)も多くの種類があります。したがって、コストや純資産総額の大きさ(一般的に大きいほど運用資金が多く、効率的な運用がしやすいとされる)、あるいは投資信託の格付け評価を参考に選んでもいいでしょう。最近ではロボアドバイザーがAIで自分に合った商品を絞り込んでくれるサービスも広がっています。

このように、「少額」「簡単」「安心」「効率的」と、初心者にとって嬉しいメリットが満載の投資信託。もちろん、資産減少の可能性はゼロではありませんが、そのリスクも先に挙げた通り、長期間、じっくり保有するスタイルであれば低減可能です。メリットとデメリットをしっかり理解して、資産形成を始めてみてはいかがでしょうか。

まとめ

今回は、資産形成の一歩目として投資信託を紹介しました。実際には複数の手続きと投資先の取捨選択、開始後の運用成績の確認と見直しなど、資産を大きく育てるためにはこまめに手間暇をかけて丁寧に進めていくと良いですね。

2024年より開始の新NISAについても絶対に有効活用しましょう!現行のNISA口座を開設すれば自動的に新NISAへ移行してくれる金融機関がほとんどなので、安心して今のうちに口座開設を進めてみてください。

運用開始後によくある失敗談として、日々の動向が心配で保有し続けられなかったり、値動きの激しい金融商品に目移りしてしまいがちです。結果として高リスク商品に飛び乗って資産が目減りするなんてことも、、、そんなメンタル面での悩みや不安も良かったら無料問い合わせでお気軽に聞かせてください。

わらしべFP事務所では、資産形成に関するプランニングを設計する中で様々な制度や仕組みの活用をアドバイスするサービスを提供しています。予算や将来設計に合わせてお客さまが安心して資産形成に専念できるようにまずは無料事前相談から、ぜひご利用ください。専門的な内容や許認可が必要な業務内容に関しては信頼できる専門家の紹介を行っています。